Die grosse Illusion

Keiner kann Banglish.

Der Niedergang der einstmals stolzen Credit Suisse ist ein Trauerspiel. Es ist nicht schicksalhaft, sondern menschengemacht. Jahrelange Unfähigkeit auf der Chefetage, ein Geschäftsmodell, bei dem über 30 Milliarden an Boni rausgefeuert wurden, um einen kumulierten Verlust von 3 Milliarden herzustellen. Brüllender Wahnsinn.

Politik und Politiker haben versagt. Obwohl sich die Katastrophe seit einem halben Jahr abzeichnete, standen die Regierenden als Bobachter auf der Kommandobrücke und sahen zu, wie der Eisberg immer näher kam. Tatenlos. Dann brach wie meist Hektik aus, und fachlich völlig überforderte Bundesräte mussten Dingen zustimmen, von denen sie nichts verstanden, Wer’s nicht glaubt, sollte einmal die sieben Bundeszwerge fragen, was ein CoCo ist.

Zu diesem Versagen gehört auch, das nun mit grosser Geste ein Bonusverzicht dekretiert wird. Die Medien brechen in Lobgesänge aus, bis zu 60 Millionen werden den Pfeifen in der Bonusetage gekürzt. Die bittere Wahrheit ist: dagegen steht der Rechtsweg offen. Die bittere Wahrheit ist: noch im letzten Jahr, als der Tanker CS aus allen Löchern tropfte, wurden 2 Milliarden Boni ausgeschüttet. Also schlappe 3 Prozent davon, wenn überhaupt, werden nicht ausbezahlt. Lächerlich.

Das Politikversagen geht weiter. Nachdem die SP auf dem Absatz kehrt machte und einem sinnvollen Vorschlag zuerst zustimmte, der die Zerschlagung aller «tot big to fail»-Banken fordert – um ihn dann per Rückkommensantrag zu versenken, weil den Genossen einfiel, dass der ja von der SVP ist, wird das Parlament in seiner Sondersession nach der Devise verfahren: schön, haben wir drüber geredet. Passieren wird, wie nach 2008, schlichtweg nichts.

Zu den Versagern gehören auch die Mainstream-Medien. Was da an mangelndem finanztechnischen Sachverstand das Tageslicht erblickte – erschütternd. Wieso genau wurden der UBS 16 Milliarden Franken geschenkt, wie geht das, wieso kann die FINMA mit einem Federstrich diese Bonds ausradieren, warum rollt deswegen eine Klagewelle auf die Schweiz zu, was für Auswirkungen hat das auf die Reputation des Finanzplatzes? Gute Fragen, sagen die Massenmedien – und nehmen den Telefonjoker, weil sie die Antworten nicht kennen.

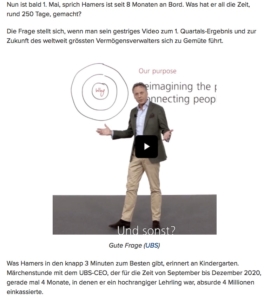

Wie ist es möglich, dass ein einzelner cleverer Banker den ganzen Bundesrat, die Politik, die Parlamentarier über den Tisch zieht? Wie kann es dem VR-Präsidenten der UBS gelingen, praktisch ungeschoren damit davonzukommen, die CS für ein Butterbrot zu übernehmen? Wie hat es Colm Kelleher geschafft, dazu noch Liquidität in der sagenhafte Höhe von 250 Milliarden nachgeworfen zu bekommen? Und dann werden noch 9 Milliarden Risikogarantie draufgelegt, als wäre die Verhandlungsdevise gewesen: Darf’s auch noch etwas mehr sein?

Was nützt die grossartige «too big to fail»-Gesetzgebung, die mit grossem Trara diskutiert und beschlossen wurde, wenn sie beim ersten Ernstfall nicht mal aus der Schublade gezogen wird, weil völlig untauglich? Wie ist es möglich, dass sich der Bundesrat schon wieder auf wackelige Notstandsartikel in der Bundesverfassung berufen kann, ohne dass ihm dafür auf die Finger geklopft wird? Ist es so, dass Regierung und Politik in der Schweiz vor den Grossbanken Mal auf Mal kapitulieren? Kann es richtig sein, das Umfallen eines zu grossen Bankdinosauriers zu verhindern, indem man ihn in einen noch grösseren implantiert, der damit zum Übersaurier wird?

Hat man auf diese naheliegenden, drängenden Fragen Antworten gelesen in den Mainstream-Medien? Wie viele sogenannte Wirtschaftsredakteure verstehen überhaupt noch Banglish? Können zum Beispiel verstehen, welche Trigger den 16-Milliarden-Abschreiber auslösen könnten – und ob einer davon auch eintrat?

Die UBS ist nun das Übermonster, der real gewordene Hulk des Banking. Die UBS ist nicht – nach Bilanzsumme – die grösste Bank der Welt. Aber die UBS hält einen einsamen Weltrekord. Die allergrösste Bank der Welt hat eine Bilanzsumme, die weniger als ein Drittel des Bruttoinlandsprodukts (BIP) ihres Heimatlands China ausmacht. Die grösste US-Bank ist nur 16 Prozent des dortigen BIP schwer. Die UBS bringt sagenhafte 200 Prozent des Schweizer BIP auf die Waage.

Das ist nicht bedenklich. Das ist nicht besorgniserregend. Ds ist nicht beunruhigend. Das ist eine helle Katastrophe, ein angekündigtes Desaster, ein möglicher Untergang des Finanzplatzes Schweiz, des Schweizer Wohlstands, des Erfolgsmodells Schweiz. Aber weder Politiker, noch Medien weisen darauf auch nur in Ansätzen hin. Was für ein Totalversagen.